บทวิเคราะห์ภาวะเศรษฐกิจและการเงิน (ฉบับวันที่ 2 เม.ย. 67)

เศรษฐกิจโลก

แม้ว่าโมเมนตัมเศรษฐกิจโลกขยับดีขึ้นในระยะนี้ แต่ภาพรวมการเติบโตจะยังคงอยู่ในระดับต่ำ ขณะที่ภาคอุตสาหกรรมของจีนเริ่มฟื้นตัวสวนทางกับภาคอสังหาริมทรัพย์

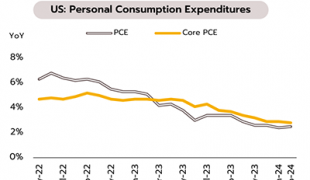

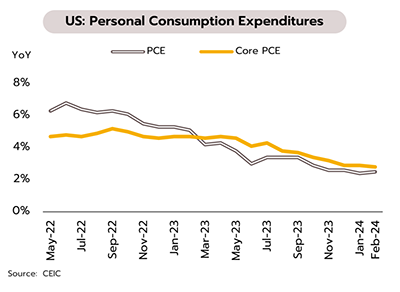

ตัวเลขเศรษฐกิจและเงินเฟ้อที่ลงช้ากว่าคาดลดแรงกดดันต่อเฟดในการเร่งปรับลดอัตราดอกเบี้ยในปีนี้ เศรษฐกิจสหรัฐ (GDP) ในไตรมาส 4/2566 ขยายตัว 3.4% QoQ สูงกว่าตัวเลขประมาณการครั้งที่ 1 และ 2 ที่ระดับ 3.3% และ 3.2% ตามลำดับ ขณะที่ในเดือนกุมภาพันธ์ ดัชนี PCE ทั่วไปเพิ่มขึ้น 2.5% YoY และ 0.3% MoM ส่วนดัชนี PCE พื้นฐานเพิ่มขึ้น 2.8% YoY และ 0.3% MoM ชะลอลงจากเดือนก่อนหน้าที่ 2.9% และ 0.5% ตามลำดับ นอกจากนี้ ดัชนีความเชื่อมั่นผู้บริโภคเพิ่มขึ้นสู่จุดสูงสุดนับตั้งแต่เดือนกรกฎาคม 2565 ที่ระดับ 79.4 ในเดือนมีนาคม

ภาพรวมเศรษฐกิจสหรัฐยังคงชะลอตัวแต่ความเสี่ยงต่อภาวะถดถอยลดลงสะท้อนจาก (i) GDP ไตรมาส 4/2566 ที่ขยายตัวดีกว่าคาด (ii) ดัชนี PMI ภาคการผลิตขยายตัวติดต่อกันเป็นเดือนที่ 3 (iii) ยอดค้าปลีกที่ฟื้นตัวดีขึ้นในเดือนกุมภาพันธ์ และ (iv) ความเชื่อมั่นผู้บริโภคที่ปรับขึ้นมากสุดนับตั้งแต่เดือนกรกฎาคม 2565 อย่างไรก็ตาม แม้ว่าความเสี่ยงจะลดลงแต่นโยบายการเงินตึงตัวคาดว่าจะส่งผลให้ภาพการเติบโตของเศรษฐกิจสหรัฐในปีนี้จะยังคงอยู่ในโหมดของการชะลอตัว ประกอบกับความไม่แน่นอนเกี่ยวกับผลการเลือกตั้งประธานาธิบดีของสหรัฐที่อาจกระทบต่อความเชื่อมั่นในช่วงครึ่งปีหลังจนถึงปีหน้า ทั้งนี้ วิจัยกรุงศรีประเมินว่าธนาคารกลางสหรัฐ (เฟด) จะเริ่มปรับลดอัตราดอกเบี้ยลงในการประชุมช่วงกลางปีนี้จากอัตราเงินเฟ้อที่มีแนวโน้มลดลงต่อเนื่อง (คาดต่ำกว่า 3% ในไตรมาส 3) และสัญญาณการชะลอตัวของเศรษฐกิจที่คาดว่าจะเริ่มเด่นชัดมากขึ้นในช่วงครึ่งปีหลัง

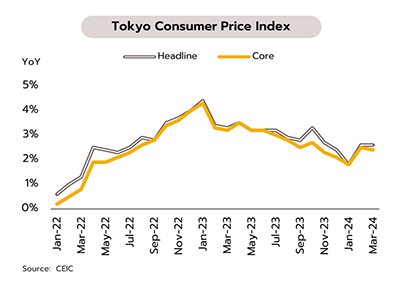

เศรษฐกิจญี่ปุ่นมีแนวโน้มฟื้นตัวผ่านแรงหนุนของค่าจ้างที่ปรับขึ้นและส่งออกที่ฟื้นตัว ขณะที่รัฐมนตรีคลังเผยไม่กำหนดระดับแทรกแซงค่าเงินเยน ในเดือนกุมภาพันธ์ ยอดค้าปลีกขยายตัว 4.6% YoY มากกว่าคาดการณ์ของตลาดที่ 2.8% ส่วนอัตราการว่างงานขยับขึ้นสู่ระดับ 2.6% จากเดือนก่อนหน้าที่ 2.4% นอกจากนี้ ผลผลิตภาคอุตสาหกรรมหดตัว 0.1% MoM แม้ว่าจะแย่กว่าคาดการณ์ของตลาดที่คาดว่าจะโต 1.2% แต่กระเตื้องขึ้นจากปีก่อนที่ -6.7% นอกจากนี้ ในเดือนมีนาคม Tokyo CPI อยู่ที่ 2.6% YoY ส่วน Tokyo Core CPI ชะลอลงสู่ระดับ 2.4% จากเดือนก่อนหน้าที่ 2.5%

เศรษฐกิจญี่ปุ่นทยอยส่งสัญญาณที่เป็นบวกมากขึ้น อาทิ (i) ตัวเลขการส่งออกที่ขยายตัวต่อเนื่องเป็นเดือนที่ 3 (ii) ดัชนีความเชื่อมั่นภาคธุรกิจและผู้บริโภคที่ปรับดีขึ้น (iii) การใช้จ่ายด้านทุนที่ขยายตัว (iv) ภาพรวมนโยบายการเงินที่ยังอยู่ในระดับผ่อนคลาย รวมถึงการบรรลุข้อตกลงในการปรับขึ้นค่าจ้างแรงงานที่ 5.25% ซึ่งจะเป็นปัจจัยที่ช่วยหนุนการฟื้นตัวของการบริโภคภายในประเทศ นอกจากนี้ รัฐมนตรีคลังเปิดเผยว่าจะใช้มาตรการทั้งหมดเท่าที่เป็นไปได้เพื่อควบคุมไม่ให้เงินเยนเคลื่อนไหวมากเกินไป อย่างไรก็ตาม ไม่ได้กำหนดอย่างเจาะจงว่าเงินเยนจะต้องอ่อนค่าลงถึงระดับใดจึงจะเข้าแทรกแซง ทั้งนี้ วิจัยกรุงศรีประเมินว่าธนาคารกลางญี่ปุ่น (BOJ) จะยังคงใช้นโยบายการเงินเชิงผ่อนคลายต่อไปอย่างน้อยจนถึงช่วงกลางปีนี้หรือจนกว่าจะเห็นสัญญาการฟื้นตัวอย่างต่อเนื่องของกำลังซื้อภายในประเทศ ค่าจ้าง รวมถึงเงินเฟ้อ

ภาคอุตสาหกรรมของจีนปรับตัวดีขึ้นในช่วงต้นปี ขณะที่วิกฤตภาคอสังหาริมทรัพย์เพิ่มแรงกดดันต่อภาคการเงิน กำไรภาคอุตสาหกรรมในช่วงเดือนมกราคม-กุมภาพันธ์ขยายตัว 10.2%YoY จาก 16.8% ในเดือนธันวาคม โดยเป็นการขยายตัวต่อเนื่

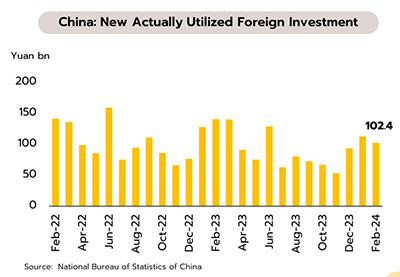

องนับตั้งแต่เดือนสิงหาคมปีก่อน แม้ดัชนีราคาผู้ผลิตยังหดตัว 2.5% และ 2.7% ในช่วงเวลาเดียวกัน หากพิจารณาเฉพาะกำไรของรัฐวิสาหกิจและเอกชนพบว่า ขยายตัว 12.1% และ 12.7% ขณะที่ กำไรของกิจการต่างชาติขยายตัวถึง 31.2% อย่างไรก็ดี การลงทุนจากต่างประเทศในช่วงเดือนมกราคม-กุมภาพันธ์กลับมาหดตัว 19.9% หลังเพิ่มขึ้น 22.2% ในเดือนธันวาคม วิกฤตภาคอสังหาริมทรัพย์เริ่มส่งผลกระทบต่อภาคการเงินบางส่วน ล่าสุด ธนาคารของรัฐสี่แห่ง (BigFour) รายงานหนี้เสียจากผู้พัฒนาอสังหาริมทรัพย์ที่เพิ่มขึ้นรวม 2.1% ในปี 2566 ส่วนหนี้เสียจากธุรกิจด้านการก่อสร้างเพิ่มขึ้นรวมถึง 38.4%

กำไรภาคอุตสาหกรรมที่เพิ่มขึ้นสะท้อนถึงการฟื้นตัวของเศรษฐกิจบางส่วน ส่วนการลงทุนจากต่างประเทศยังไม่มีสัญญาณการฟื้นตัวชัดเจน แม้รัฐบาลออกมาตรการส่งเสริมต่อเนื่อง เช่น แผน 24 ประการ อย่างไรก็ดี หนี้เสียในภาคอสังหาริมทรัพย์และการก่อสร้างที่เพิ่มขึ้นยังสะท้อนให้เห็นว่า มาตรการเสริมสภาพคล่องและกระตุ้นอุปสงค์ยังไม่สัมฤทธิ์ผลมากนัก ขณะที่ความเสี่ยงที่วิกฤตภาคอสังหาริมทรัพย์อาจลุกลามบานปลายไปยังภาคการเงินมีแนวโน้มเพิ่มขึ้น

เศรษฐกิจไทยมีแนวโน้มเติบโตต่ำในช่วงไตรมาสแรก ขณะที่การฟื้นตัวของภาคส่งออกยังเปราะบาง

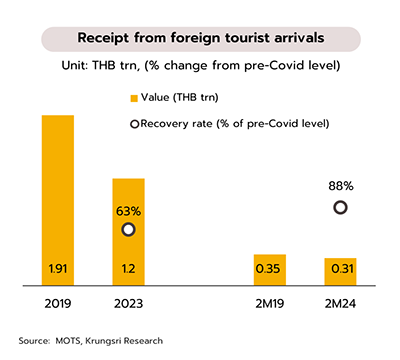

เศรษฐกิจในเดือนกุมภาพันธ์ฟื้นกระจุกตัวที่ภาคท่องเที่ยวเป็นสำคัญ ทำให้โดยภาพรวมแล้วยังเติบโตต่ำ ธนาคารแห่งประเทศไทย (ธปท.) รายงานเศรษฐกิจในเดือนกุมภาพันธ์ได้แรงหนุนจากกิจกรรมในภาคบริการที่ขยายตัวตามภาคการท่องเที่ยว โดยทั้งจำนวนนักท่องเที่ยวต่างชาติและรายรับท่องเที่ยวที่ขจัดปัจจัยฤดูกาลแล้วเพิ่มขึ้นอย่างชัดเจนจากเดือนก่อน (+20.1% และ +9.3% MoM sa ตามลำดับ) ด้านการลงทุนภาคเอกชนและการผลิตภาคอุตสาหกรรมปรับดีขึ้นในบางหมวด ขณะที่การบริโภคภาคเอกชนทรงตัว อย่างไรก็ตาม การส่งออกที่ไม่รวมทองคำปรับลดลงจากเดือนก่อน (-2.9% MoM sa) รวมทั้งการใช้จ่ายภาครัฐหดตัวต่อเนื่องทั้งรายจ่ายประจำและรายจ่ายลงทุน ผลกระทบจากความล่าช้าของการจัดทำ พ.ร.บ.งบประมาณรายจ่ายประจำปี 2567

เศรษฐกิจในช่วงสองเดือนแรกของปี 2567 ได้แรงหนุนสำคัญจากภาคท่องเที่ยวซึ่งมีสัญญาณบวกมากขึ้นทั้งทางด้านจำนวนและรายรับจากนักท่องเที่ยวต่างชาติที่ฟื้นตัวเข้าใกล้สู่ช่วงก่อนเกิดโควิด (คิดเป็น 87% และ 88% ของช่วงเดียวกันปี 2562 ตามลำดับ) ปัจจัยหนุนจากมาตรการVisa-Free แก่นักท่องเที่ยวต่างชาติหลายประเทศ อาทิ จีน อินเดีย รัสเซีย ไต้หวัน และคาซัคสถาน อย่างไรก็ตาม การบริโภคภาคเอกชนค่อนข้างทรงตัวแม้จะได้อานิสงส์จากมาตรการกระตุ้นระยะสั้นผ่านโครงการ Easy-E-Receipt ก็ตาม นอกจากนี้ เมื่อประกอบกับการหดตัวอย่างต่อเนื่องของการใช้จ่ายภาครัฐจึงคาดว่าเศรษฐกิจโดยรวมในไตรมาสแรกมีแนวโน้มอาจเติบโตในระดับต่ำต่อเนื่องจากไตรมาสสุดท้ายของปีที่แล้ว ก่อนจะปรับตัวดีขึ้นในไตรมาส 2 จากการใช้จ่ายภาครัฐที่จะกลับมาเป็นแรงขับเคลื่อนเศรษฐกิจ หลังการจัดทำพ.ร.บ.งบประมาณรายจ่ายประจำปี 2567 ใกล้เสร็จสิ้นแล้ว โดยคาดว่าจะมีผลบังคับใช้ได้ต้นเดือนเมษายนนี้ อีกทั้งยังมีปัจจัยบวกจากมาตรการปรับขึ้นค่าแรงขั้นต่ำสู่ระดับ 400 บาท สำหรับธุรกิจโรงแรมและที่พักระดับ 4 ดาวขึ้นไป ในบางพื้นที่ของ 10 จังหวัดที่มีรายได้สูงจากภาคท่องเที่ยว มีผลวันที่ 13 เมษายนนี้ ซึ่งอาจช่วยหนุนความเชื่อมั่นและกำลังซื้อให้กับแรงงานบางส่วนได้บ้างเล็กน้อย

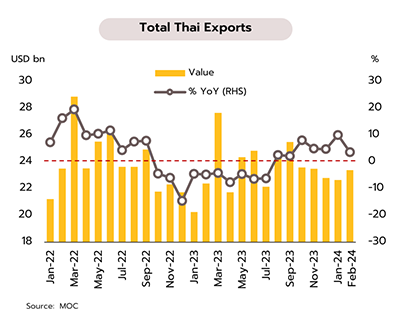

การฟื้นตัวของภาคส่งออกยังมีปัจจัยท้าทาย แม้มูลค่าส่งออกเดือนกุมภาพันธ์จะเติบโตต่อเนื่องเป็นเดือนที่ 7กระทรวงพาณิชย์รายงานมูลค่าส่งออกในเดือนกุมภาพันธ์อยู่ที่ 23.4 พันล้านดอลลาร์ ขยายตัว 3.6% YoY (ต่ำกว่าตลาดคาดที่ 4.4%) ชะลอลงจาก 10.0% ในเดือนมกราคม และหากหักสินค้าที่เกี่ยวเนื่องกับน้ำมันและทองคำ มูลค่าส่งออกขยายตัว 2.3% โดยการส่งออกสินค้าสำคัญที่ขยายตัว อาทิ ข้าว (+53.6%) ยางพารา (+31.7%) เครื่องคอมพิวเตอร์และอุปกรณ์ (+24.9%) เหล็ก เหล็กกล้าและผลิตภัณฑ์ (+18.0%) ขณะที่การส่งออกในบางกลุ่มหดตัว อาทิ รถยนต์ อุปกรณ์และส่วนประกอบ (-5.6%) แผงวงจรไฟฟ้า (-13.2%) ผลไม้สด แช่เย็น แช่แข็งและแห้ง (-24.2%) และน้ำตาลทราย (-34.9%) ด้านตลาดส่งออกพบว่าขยายตัวในตลาดสำคัญ อาทิ สหรัฐ สหภาพยุโรป และ CLMV ขณะที่การส่งออกไปญี่ปุ่น จีน และอาเซียน5 กลับมาหดตัว สำหรับในช่วง 2 เดือนแรกของปี 2567 มูลค่าการส่งออกขยายตัว 6.7%

แม้การส่งออกของหลายๆ ประเทศในเอเชียทยอยฟื้นตัวตามการฟื้นตัวของภาคการผลิตโลก การเพิ่มขึ้นของความต้องการสินค้าอิเล็กทรอนิกส์ และภาวะชะงักงันของห่วงโซ่การผลิตที่คลี่คลายลง อย่างไรก็ตาม มูลค่าการส่งออกของไทยในช่วง 2 เดือนแรกเฉลี่ยอยูที่ 23.0 พันล้านดอลลาร์ ต่ำกว่าค่าเฉลี่ยในปีก่อนที่ 23.7 พันล้านดอลลาร์ อีกทั้งยังต้องติดตามการส่งออกในเดือนมีนาคม เนื่องจากปัจจัยจากฐานที่สูงถึง 28 พันล้านดอลลาร์ อาจทำให้ส่งออกกลับมาติดลบ นอกจากนี้ การส่งออกยังเผชิญแรงกดดันจากปัญหาเชิงโครงสร้างภาคการผลิตไทยที่อ่อนแอ สะท้อนจากดัชนีผู้จัดการฝ่ายจัดภาคการผลิตของไทยเดือนกุมภาพันธ์ที่อยู่ในแดนหดตัว (< 50) ต่อเนื่องเป็นเดือนที่ 7 สวนทางกับ PMI ภาคการผลิตของโลกและอาเซียนซึ่งทยอยปรับขึ้นอยู่ในแดนขยายตัว (> 50) อย่างต่อเนื่อง ซึ่งสะท้อนว่าการผลิตของภาค อุตสาหกรรมของไทยหลายกลุ่มอาจสูญเสียความสามารถในการแข่งขันและไม่สามารถปรับตัวตอบสนองการเปลี่ยนแปลงรูปแบบความต้องการสินค้าในโลก การฟื้นตัวของการส่งออกในปีนี้จึงยังมีความไม่แน่นอนและมีแนวโน้มที่อาจเติบโตต่ำที่ 2.5%

ข้อมูลเพิ่มเติม

วิจัยกรุงศรี: https://www.krungsri.com/th/research/home